こんな悩みを解決!

- 投資を始めてみたいがどんな投資が良いのか知りたい

- インデックス投資の利点や投資すべき商品について知りたい

ロレンシャンです。

FIRE、セミリタイアを目指すならば「投資」を避けては通れません。

もちろん、本業で稼いで節約して、貯金を沢山貯めてFIREする、という方法もやってやれなくはないですが、それだけだと膨大な時間がかかりますし、よっぽど年収が高くないとFIREまではたどり着けないのではないかと思います。

また、仮にFIRE出来たとして、FIRE後に貯金を切り崩して生活するというのは精神上非常にキツいです。

人間、いくらお金を持っていようと、それを切り崩しながら生活をし、お金がどんどん減っていく状態というのは耐えられないのです。

FIRE生活の基本は、それなりに大きな額を投資に回し、その投資の運用益の一部を生活費に充て、元本を出来るだけ減らさずに生活していくことです。

FIRE、サイドFIRE、セミリタイア、何を目指すにせよ、投資は絶対に避けては通れない、まずはこれを認識しましょう。

投資というと難しい、私にはできないかもしれない、と思う方もいるかもしれませんが、実は近年は投資環境が非常に良くなったこともあり、万人にとっての最適解と言われる投資が確立しつつあります。

もちろん、最適解というだけでリスクが無い訳ではありませんが、リスクは自分なりにコントロールすることは出来ます。

今回は、最適解ともいうべき投資商品の紹介の他、リスクのコントロール方法についても解説していきます。

正直、FIREを目指す上で「投資」については今回解説することを実践するだけで十分なので、一踏ん張り頑張っていきましょう。

インデックス投資での資産形成を勧める理由

当サイトがFIRE、セミリタイアを目指す上で万人に推奨するのが「インデックス投資」です。

インデックス投資というのは、簡単に言うと市場平均と同じ値動きをするインデックスファンドと呼ばれるファンド(投資信託)を買って長期間放置するだけ、というもの。

日経平均株価、TOPIX、ダウ、S&P500といった言葉を聞いたことがあると思いますが、例えば日経平均株価に連動するインデックスファンドを購入すると、日経平均株価が上がれば同じ割合で価格が上がり、逆に日経平均株価が下がれば同じ割合で価格が下がります。

要は、これらの指数が長期的に上がっていくことを見越して、それに乗っかって投資をするだけです。

では世界には色々な指数がありますが、いったいどの指数に投資をすれば良いのでしょうか、そして本当にこれらの指数は長期的に上がっていくのでしょうか。

まず投資先ですが、答えは全世界に丸ごと投資する、です。

最近は投資環境の発達により、超低コストで全世界の指数に簡単に分散投資できるファンドが複数登場しており、これらのファンドに投資をするだけで、世界中の主要国の指数に分散投資ができます。

全世界に分散投資する理由は、例えば戦争や経済危機で一国の経済が悪くなっても、他国がそれをカバーできるから、そして、将来的にどの国が成長していくかが読めないからです。

読めないならば全世界に投資をし、どの国が成長してもその恩恵に預かろう、ということです。

では世界経済は今後も成長するのか。

答えは、保証はありませんが、かなりの高確率で今後も成長し続ける、と考えます。

世界中の人々は日々豊かになろうと、協力し合い、時には競争し合って経済活動を続けています。

この人々の豊かに成りたい、という思いこそが経済成長の源なのです。

人々は今後も、今よりもおいしいものを食べたい、今よりも良い服を着たい、今よりも良い環境で暮らしたい、今よりも人から認められたい、とそれぞれの欲求を満たすために経済活動を続けるでしょう。

そして以下のグラフは今後の世界の人口推移の予測です。

今後も当面、世界の人口は増え続けるとの予測となっています。

人口の増加は需要の増加であり、これからもより多くの家や車が必要ですし、これからもより多くの食料が必要ですし、これからもより多くのエンターテインメントが必要です。

この資本主義が続く限り世界経済の成長は止まらない、私はそう確信しています。

大半の投資家はインデックス投資に勝てない現実

ここまでは世界経済は今後も成長していくであろうこと、そして世界全体に投資をすることでその恩恵を受けることが出来ること、そしてそれにはインデックス投資が最適であることを解説しました。

そしてここでは、大半の投資家にとってインデックス投資が最適である、という事実についてさらに掘り下げてみたいと思います。

米国の著名投資コンサルタントのチャールズ・エリスさんの著書「敗者のゲーム」によると、1年以上の成績では7割のアクティブファンドが市場平均、すなわちインデックスを下回り、10年では8割、15年では9割が市場平均には勝てないとのことです。

アクティブファンドというのは、ファンドマネージャーが自分の意志で投資する銘柄を決めて投資をしていくファンドのことです。市場平均に投資をするインデックスファンドとは対義語で使われます。

個人投資家の成績はさらに酷く、長期的に見て市場平均に勝てている人は本当の一握りしかいません。

なぜ投資家は市場平均に勝てないのでしょうか。著書の中ではその理由として以下のように指摘しています。

- 市場より高い成果を上げようと努力する機関投資家が市場取引を大半を占めるようになり、市場を支配するようになった。機関投資家とコンピュータによる24時間売買が90%を占める

- 短期取引にかかる税金、人件費、取引コスト、などの高いコストを上回る実績を上げなければいけない

- 大手証券会社の膨大な投資情報レポートがインターネットで世界中のアナリストとポートフォリオマネージャーに配信され、瞬時に売買につながる

- 高度なIT技術を駆使した売買の拡大

- 株式市場で生計を立てる人が60年前の5,000人→100万人に増加

株式市場は60年前からすさまじく環境が変化しており、当時は90%が個人投資家だった市場が今ではそれが逆転、優秀かつ常に多くの情報を持つ機関投資家が90%を占めており、最新のIT技術、高速売買なども駆使して取引をしています。

よってマーケット自体が究極の効率的市場となり、私たち個人投資家が「これは良い情報だ」、「この銘柄はまだ知られておらず割安だ」、と思っていたとしても、実はそれらすべてがすでに織り込まれて株価が形成しているということです。

世の中で起きる変化が一瞬で株価に織り込まれる、これが今の市場ということです。

機関投資家でさえ、長期的には究極まで効率化された市場平均には中々勝てないという現実の中、私たち個人投資家の情報力ではなおさら勝ち続けるのは難しいということになります。

結局、時間をかけて銘柄分析をして売買をしても、ほとんどの人はインデックス投資には勝てない、この厳然たる事実の前にすると、

大半の投資家にとってインデックス投資が最適である

この言葉がより信頼性を増しますね。

ネット証券に口座を開設しよう

それでは、実際にインデックスファンドを購入するにあたっては何をすれば良いのでしょうか。

インデックスファンドを買うには、証券会社、もしくは銀行に口座を開設し、その口座でファンドを運用することになります。

そして、口座を開設するのは絶対に「ネット証券」にしましょう。間違っても、近くに店舗がある証券会社や自分が使っている銀行で口座を開設してはいけません。

理由として、

- ネット証券のほうが商品ラインナップが多く、かつ優良な商品を多く扱っている

- ネット証券のほうが手数料が安い

- 店舗では質の悪い商品を紹介される

ということが挙げられます。

ネット証券であれば、長期で資産形成する上で多くの優良ファンドがラインナップされていますが、銀行の場合はラインナップされていなかったり、あっても自分たちが儲からないからという理由で紹介されなかったりします。

そして銀行の窓口の場合、手数料が高くて中身が複雑なボッタクリファンドを紹介してきたり、頻繁に投資信託の乗り換えを提案してきたりと、自分たちの利益を優先する傾向にあります。

また、同じ株式を買うにしても、ネット証券では手数料が無料のものが、店舗型の証券会社だと高い手数料を取られるということも普通にあります。

正直、ネット証券も昔に比べて大分使いやすくなっており、使い方に悩むことも本当に少なくなってきています。今やネット証券以外で投資するメリットは全く無いといっても良いです。

おすすめの証券会社

ネット証券の口座を開設するなら、私も使っている「SBI証券」がおすすめです。

- 国内最大手で取引額No.1

- 商品ラインナップネット証券トップクラス

- 国内株式の売買手数料完全無料

- 口座開設、口座管理手数料無料

- 株式は1株から購入可能

初めての証券口座開設はもちろん、2つ目の口座として持っておいても損はありませんし、新NISAでの利用もおすすめです。

以下リンクより資料請求、口座開設可能なのでよろしければご利用下さい。

その他、おすすめのネット証券を以下にまとめてありますので、この機会に口座開設を検討ください。

投資する商品はこの一本で問題なし

では、実際に投資するインデックスファンドはどれが良いのか。

結論、

「eMAXIS Slim 全世界株式(オール・カントリー)」

これ一本だけで全く問題ありません。

ではなぜこのファンドなのでしょうか。ここでは大きな理由だけを解説します。

- 一本で日本を含む、全世界の株式市場に分散投資できる

- 運用コスト(信託報酬)が最安

まずこのファンドは、先進国23ヵ国、新興国24ヵ国の計47ヵ国の上場企業約2,900銘柄に分散投資しています。

投資対象はすべて「株式」なので、値動きは割と激しく、未来のことは分かりませんが、仮に2008年に起きたリーマンショック級の暴落があれば、おそらく50%程度までの下落は想定されます。

ただ、次項でも解説しますが、リスクについては基本的に「現金比率」でコントロールするのが良いと思いますので、あとは資産のどの程度の割合をこのファンドへ投資するか、といった話になります。

そして、同じ全世界株式型のインデックスファンドは他にも沢山あるのですが、このファンドは運用コスト(信託報酬)が業界最安です。

さらに凄いのは、今後このファンドよりも運用コスト(信託報酬)が安いファンドが出てくれば、そのファンドに追従してコストを下げる、というコンセプトです。

実際に最近、このファンドは他社が低コストのファンドを発表した時、そのファンドと同等までコストを下げました。

このファンドの更なる魅力については、以下記事で詳しくまとめてありますので、興味があれば参考にしてください。

とにもかくにも、ネット証券の口座を開設し、このファンドを自分のリスク許容度の範囲で積み立てていく、多くの人にとってこれだけで資産運用としては十分です。

あとはこのファンドを長期間持ち続けることで、長い目で見れば世界経済の成長と共に資産評価額は増えていく可能性が高いです。

自分のリスク許容度を考えよう

ネット証券の口座を開設し、運用する商品が決まれば、後は実際にそのファンドをコツコツ買っていくだけですが、気をつけるのは自分自身のリスク許容度です。

先ほどリーマンショック級の暴落があれば50%程度は下落する可能性があると言いましたが、未来のことは誰にも分かりません。

もしかしたらそれ以上の大暴落があるかもしれませんし、無いかもしれません。

ただ、万一の時に自分がどの程度の暴落ならば売らずに耐えることができるのか、ここはある程度抑えておく必要があります。

そして、私は下落リスクについては「現金比率」で管理するのが適切だと考えています。

例えば、全資産の内投資信託が50%、現金が50%にすれば、仮にリーマンショック級の暴落がきても、資産全体での損失は25%程度に軽減できます。

ただし現金比率が高すぎると、長期的に見ると資産形成のスピードが遅れる可能性が高いため、その辺のバランスをしかり考えておきましょう。

初めは現金比率を高めに設定し、運用に慣れてきたら徐々に現金比率を下げていく、そんな方法でも全然良いと思います。

大切なのはとにかく資産運用を始めることです。

ドルコスト平均法で積立投資を行おう

では、仮に資産の50%をインデックスファンドに投資すると決めた場合、どのように投資をしていけばよいでしょうか。

おすすめはドルコスト平均法での積立投資です。

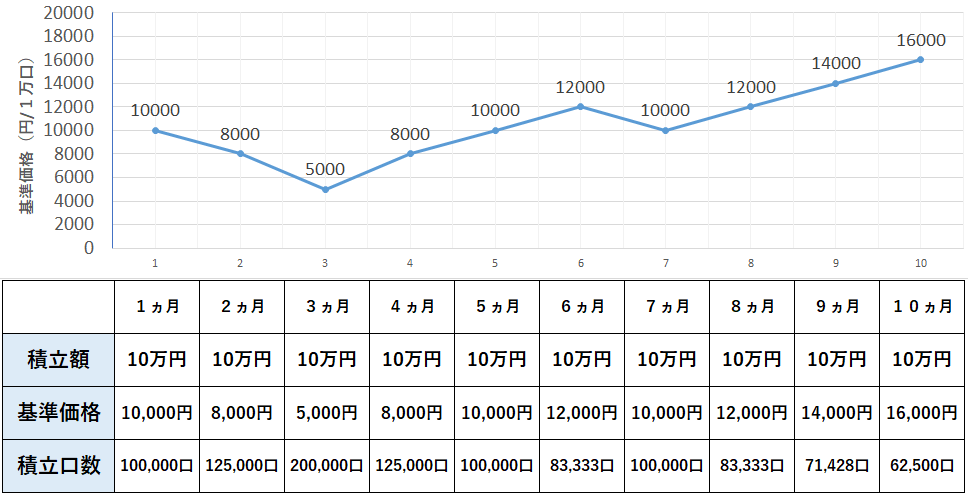

ドルコスト平均法とは、毎月一定金額を買い付ける方法で、例えば100万円をインデックスファンドに回すと決めたなら、毎月10万ずつ10回に分けて投資をしていく、といったイメージです。

ドルコスト平均法の良い所は、毎月同じ額ずつ積み立てをするので、ファンドの価格(基準価格)が高い時には積立口数は少なくなりますし、逆にファンドの価格が安い時には積立口数は多くなります。

安い時ほど沢山の口数が買えるので、相場が下落してから反転上昇をした時に利益を大きく伸ばせるのです。

先ほどの例では、確かに長期的に見ると今月買うか、来月買うか、は誤差の範囲かもしれませんが、仮に今月100万円をまとめて投資し、投資直後に株価が大きく下落すると非常に損した気分になります。

毎月10万円ずつ購入していけば、株価が下がっても残りの分は安く買えますし、上がったら上がったで買った分に利益が乗りますので、どちらにいっても気分的にはニュートラルな状況を保ちやすいです。

そして、10ヵ月かけて100万円を積み立て終わったら、後は毎月の給料から、一定額コツコツと積み立てていきましょう。

複利の力を享受しよう

長期的にコツコツと積立投資をしていくことにより、元金の入金と運用益によって、資産が複利で雪だるま式に増えていくことになります。

運用益はインデックスファンドの内部で再投資され、再投資されたお金からさらに運用益が生み出されていきます。

これを「複利」といい、インデックス投資の最大の醍醐味はこの複利の力です。

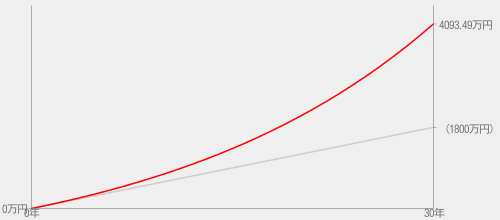

以下のグラフは毎月5万円を積み立て投資し、年利5%で複利運用した時の資産額の30年間の推移を表しています。

赤い線が年利5%での運用、黒い線は投資した元本を表しています。

毎月5万円の積み立てでも、年利5%複利で運用すると、30年後には4,000万円を超える資産に膨れ上がります。そして、運用の後半になるにつれてグラフが二次関数的に上昇しているのが分かりますが、これが複利の効果です。

運用が長期になればなるほど資産が爆発的に増える、これが堅実な資産運用の常識なのです。

まとめ

以上、FIRE、セミリタイアに向けたインデックス運用の基本について解説していきました。

「投資」については難しい印象があったかもしれませんが、今回の手順通りにインデックスファンドの積み立てを行えば、資産運用としては十分なパフォーマンスが期待できますし、個別の銘柄を分析したりする必要もありません。

もちろん、株式主体のインデックスファンドで運用することになりますから、当然ファンドの下落リスクは有りますが、リスクを恐れるのではなく、現金比率を自分なりにコントロールすることで適切にリスク管理をしていきましょう。

過去の歴史を見ると、長期的には株式のパフォーマンスが一番よく、かつ右肩上がりに成長を続けてきました。

世界経済の成長の恩恵を一番ダイレクトに受け取れるのは株式だからです。

世界経済はこれからも拡大を続けていくと考えますし、その恩恵をしっかりと受け取れるよう、すぐにでも資産運用を始めましょう。

そして将来、あの時勇気を出して資産運用をスタートさせたおかげで、いつでもFIRE、セミリタイアができるようになったんだ、と自信を持って言えるようになる方が一人でも多くなることを願っています。

コメント