ロレンシャンです。

個別株投資、高配当株投資をやっている方は、半年に一回入ってくる配当金を楽しみにしている方も多いのではないかと思います。

また、投資信託を買っている方で分配金を楽しみにしている方もいる一方、分配金なんかいらないと思っている方もいるかもしれません。

ところでこの配当金と分配金、お金が入ってくるという点では同じですが、いったい何が違うのでしょうか。

今回は株の配当金、投資信託の分配金の違い、そして株の配当金は比較的多くの投資家に好かれる一方、投資信託の分配金は嫌われがちな理由について解説したいと思います。

株の配当金とは

株の配当金は、企業が得た利益の一部を株主に分配(還元)するお金のことで、日本企業の場合は基本的には年に2回、「権利付最終日」に株を保有していれば、保有している株数に比例した配当金が受け取れます。

企業の利益は決算ごとにブレますので、該当決算の利益や財務状況、過去の配当実績などを総合的に判断して配当金の金額を決定します。

配当金を出す多くの企業は、あくまで利益の一部を配当金として還元していますが、必ずしも利益から配当金を出す必要はなく、例えば赤字なのに配当金を出したり、黒字でも利益以上の配当金を出したりすることもでき、実際にそれをやっている企業も存在します。

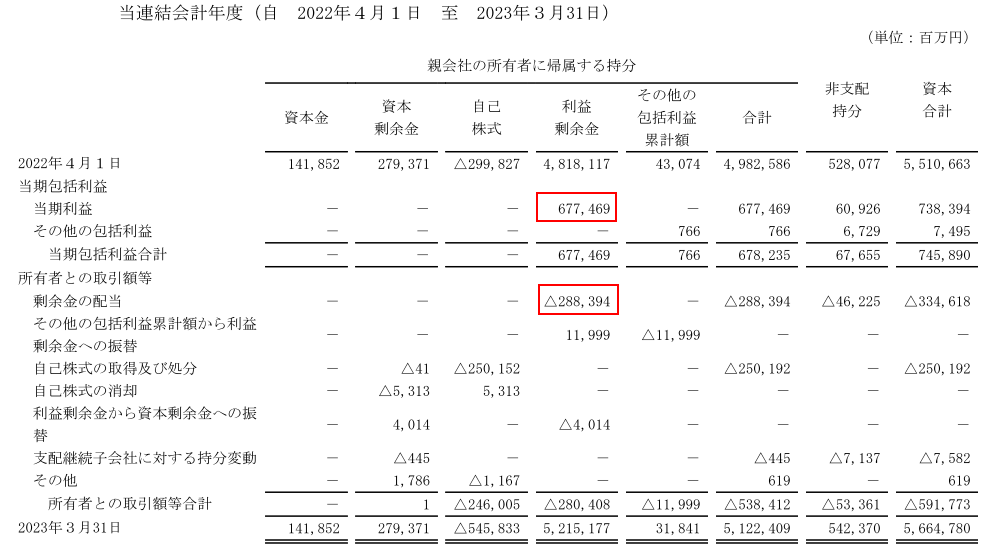

例えば下記表は「KDDI株式会社」の「連結持分変動計算書」からの抜粋になります。

この計算書では、2022年4月1日~2023年3月31日の一年間の最終的な利益と支払った配当金額を見ることができます。

一年間の利益は677,469[百万円]、支払った配当金は288,394[百万円]であることが分かります。

年間で約6,700億円稼いでその内の約2,800億円を配当金として株主に支払ったということです。逆に残りの約3,900億円の利益は会社の純資産としてストックされます。

比率で表してみましょう。

6,700億円稼いだ内の2,800億円を配当として株主に配るということは、

2,800億 ÷ 6,700億 × 100 = 41.8%

KDDI株式会社は利益の約42%を配当として還元したことになり、この割合を「配当性向」といいます。

企業が配当金を決定する際、この配当性向を基準に考える場合が多く、例えば配当性向を一定に保つためには、利益が半分になった場合は配当金も半分にしなければいけません。

逆に配当性向が100%を超えている場合は、その会社は利益以上の配当金を株主に分配していることになり、これは会社の資産を取り崩して株主にお金を分配しているということです。赤字にも関わらず配当金を出す場合、利益がマイナスなのでそもそも配当性向は計算できません。

また、どれだけ利益を出しても配当金を1円も出さない企業もあります。

配当金を出さない企業が悪い、という訳ではなく、配当金を出さないということは残った利益はすべて会社にストックされるということで、そのお金は設備投資や企業買収など、将来の企業の成長のための原資となり、最終的に会社が成長してくれれば配当金以上の恩恵を受けることが出来る可能性もあります。

以上、株の配当金についてはおおよそ理解いただけましたでしょうか。

基本的には利益の一部を配当金として株主に分配する、そして利益の残った分は会社の純資産としてストックされる、そのような理解で問題ありません。

投資信託の分配金とは

投資信託の分配金とは、資産運用によって得られた利益の一部を、決算ごとに投資家に分配(還元)するお金のことで、投資信託によって決算の回数などは異なり、年に2回のものや毎月決算があるものもあります。

投資信託の運用益も決算ごとに大きくブレますが、分配金の額はなるべく安定させることが多いようです。

よくあるのは「毎月分配型」の投資信託で、決算が毎月あり、毎月出来る限り一定の分配金を出します。

毎月分配金を出すということは、運用がマイナスになった月も分配金を出すということで、その場合は投資家の元本を取り崩して分配金を捻出します。

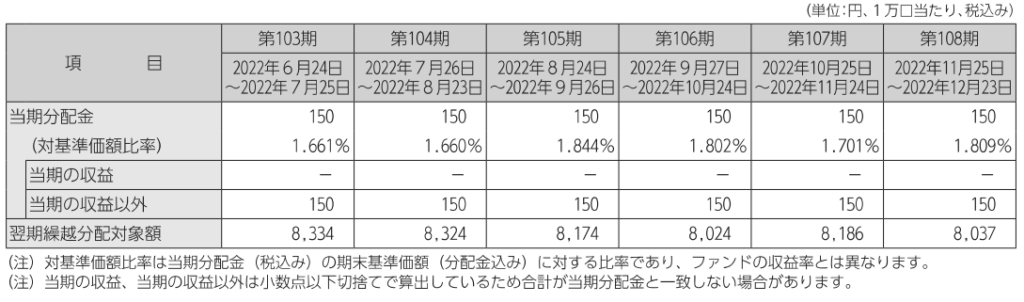

例えば下記表は「インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型)」の分配金の推移を表しています。

図は2022年6月24日~2022年12月23日までの6ヶ月間のデータで、1ヶ月に1回決算があるのですが、一万口座当たり毎月150円の分配金が安定的に支払われているのが分かります。

利益を出した月はその利益の一部から分配金が支払われているという認識で良いですが、損をしている月も分配金を出しているため、この分配金は投資家の元本を取り崩して分配しているということになります。

利益の一部を投資家に還元する分配金を「普通分配金」、元本を取り崩して分配する分配金を「特別分配金」といいますが、この特別分配金は決して健全な分配金ではありません。

もちろん投資信託の基準価格は分配金を支払った分だけ低下します。

例えば現在基準価格12,000円の投資信託があり、150円の分配金を支払えば、基準価格は

12,000 - 150 = 11,850円

となります。

以上が投資信託の分配金です。

こちらも基本的には投資信託の運用益の一部を投資家に分配するという点では配当金と同じですが、運用益が出ていなくても分配金を出すケースも多い、こんな現状があります。

配当金と分配金は本質的には同じ

さて、ここまで株の配当金と投資信託の分配金について解説しましたが、これら二つは本質的には同じものです。

利益を出して、その一部を株主、もしくは投資家へ分配する、そして残った分は会社、もしくは投資信託の純資産としてストックされる、その点は全く同じです。

ただ株の場合は決算書を見れば利益がいくら、配当金はいくら、と分かりますが、投資信託の場合は組み入れられた株なり不動産なりの利益の集合体が基準価格で示されるため、少し比較が難しいです。

投資信託で分配金を出した場合、その分基準価格が下がります。そして株で配当金を出した場合、「配当落ち」といって配当金額相当分、株価が下がるのでその点も同じです。

よく他のサイトで、配当金は利益の一部を還元しているだけだが分配金は元本を取り崩しているので本質的に違うもの、という解説を見ますがそれは違います。

配当金も利益以上の配当を出せばそれは会社の資産を取り崩しているだけですし、分配金も投資信託の利益が上がって基準価格が上がり、その一部のみを分配していればそれは元本を取り崩しているとは言いません。

配当金と分配金は本質的には同じもの、それが私の考えです。

なぜ配当金は好まれるのに分配金は嫌われるのか

最近は高配当株の特集が組まれ、書店には高配当株の本が多く並ぶなど、プチ高配当株ブームともいうべき状況になっている一方、数年前から比べて分配金ありの投資信託はどんどん数を減らしているようです。

私も高配当株には投資していますが、分配金を出す投資信託には投資していません。

なぜ本質的には同じはずなのに、配当金は好まれて分配金は嫌われるのか。

私なりに考えた理由が以下の通りです。

- 健全な配当金を出す企業を選別できる

- 特別分配金を出す投資信託が多い

- 分配金を出す投資信託に高コストなものが多い

- 分配金を出す投資信託に怪しい投資先が多い

順番に解説していきます。

健全な配当金を出す企業を選別できる

高配当株を選ぶ時など、毎年しっかり利益を出すことが出来ているか、配当性向は健全か、毎期増配しているか、株価は割安か、配当利回りは適正か、などをチェックすると思います。

そして日本国内だけで見ても、投資に値する企業は沢山見つかり、しっかりと自分で選別することができます。

いったん優良銘柄を仕込んでしまえば、後は企業が毎年利益を上げ、その利益の一部から配当金が振り込まれてくるので安心感があります。

優良銘柄の場合、配当性向についてもしっかりコントロールしてくれていますので、利益の伸びが少なかった年は配当金の増配率を低く抑えたり、逆に利益が大きく伸びた年は配当金の増配率を上げたりと、企業側が責任をもってコントロールしてくれます。

もちろん、ダメな銘柄をつかんでしまうと、利益が凹んで大きく減配し、同時に株価もおおきくさがってしまうといったリスクもありますので、銘柄の選定はしっかり行わなければいけません。

特別分配金を出す投資信託が多い

一方投資信託の場合、利益が出た時、基準価格が上昇した時だけ、もしくはその一部だけ分配金を出す、といった商品はあまりありません。

証券会社の売れ筋上位は、分配金を一切出さない低コストインデックスファンドか、毎月分配金を出す毎月分配型投資信託が多くを占めています。

毎月分配型投資信託は、基準価格が上がろうが下がろうが定額の分配金を出すケースが多く、長い目で見ると特別分配金、すなわち元本を切り崩して分配する割合が多くなります。

元本を分配しているため、運用期間が長くなれば長くなるほど、基準価格が設定当時の10,000円を割り込むものが多くなり、分配金はもらえていたけれど、最終的には損をしていた、といったケースが多いのです。

分配金を出す投資信託に高コストなものが多い

すべてとは言いませんが、分配金を出す投資信託は高コストのものが多いです。

投資信託は持っているだけで毎年信託報酬がかかり、この信託報酬が高いと運用パフォーマンスに多大な影響が出ます。

毎月分配型の投資信託は信託報酬が年率1%を超えるものも多く、正直これだけコストが高いとそれだけで投資に値しません。

信託報酬が年率1%の場合、100万円を預けていたら毎年1万円が運用会社に抜かれるということ。投資で期待できる年間利回りは株式でも良くて7%程度、債券やREITに至っては数%程度であることを考えると、これがいかに大きいかが分かると思います。

分配金を出す投資信託に怪しい投資先が多い

これも問題なのですが、そもそも毎月分配型投資信託は端から投資家を儲けさせるつもりなどなく、手数料を取れるだけ取って、駄目になったら償還しておしまい、といった商品が多いのも現実です。

よって投資家の興味関心を引き付けるため、医薬品バイオファンド、ハイイールド債ファンド、グローバルAIファンドなど、いかにも儲かりそうなテーマに絞った投資信託が多く設定されています。

この手の投資信託は設定された時がすでに旬のピーク、もしくは旬を過ぎていることが多く、設定来右肩下がりのものも多いです。

もちろん手数料も高く、特別分配金をどんどん吐き出すため、あっという間に基準価格が下がってしまい、気が付いたら大きな含み損を抱えているというケースが多いです。

まとめ

以上のように、分配金という仕組み自体に決定的な欠陥があるというより、分配金を出す投資信託に問題のあるものが多く、結果的に分配金に対して悪いイメージがついている感じだと思います。

そういう私も分配金は好きではありません。

おそらく低コストで普通分配金しか出さないような投資信託があったとしても、そんな投資信託はいりませんし、それだったら分配金を出さない低コストインデックスファンドで長期運用したほうが運用効率は高いです。

一方矛盾に感じるかもしれませんが、高配当株は好きです。

企業分析して自分で銘柄を選ぶのが好きというのもありますが、優良企業の場合はしっかり利益を上げてその一部で配当金を受け取っているため安心感がありますし、配当金をすべて使って人生の充実感、幸福感の向上に使うといったメリハリを利かせることが出来るからです。

結局私は、投資信託は分配金なしの低コストインデックスファンドで資産を増やす、個別株は高配当株も買って配当金を楽しむ。

この合わせ技が心地よいです。

そしてこのコンビで資産運用をしている方は意外と多いと感じています。

配当金と分配金、中身をしっかりと理解しつつ、自分に合った投資先を選択していきたいですね。

おすすめの証券会社

ネット証券の口座を開設するなら、私も使っている「SBI証券」がおすすめです。

- 国内最大手で取引額No.1

- 商品ラインナップネット証券トップクラス

- 国内株式の売買手数料完全無料

- 口座開設、口座管理手数料無料

- 株式は1株から購入可能

初めての証券口座開設はもちろん、2つ目の口座として持っておいても損はありませんし、新NISAでの利用もおすすめです。

以下リンクより資料請求、口座開設可能なのでよろしければご利用下さい。

その他、おすすめのネット証券を以下にまとめてありますので、この機会に口座開設を検討ください。

コメント