ロレンシャンです。

先日住信SBIネット銀行が、ネット銀行では初となる最長50年の住宅ローンの取り扱いをスタートさせるということで話題となりました。

ちなみに最長50年の住宅ローン自体は、これまでも地銀やフラット50などでの取り扱いはありましたので、業界初という訳ではありません。

そしてこの最長50年の住宅ローンについて、結構否定的な意見が多かったのが目につきました。

具体的には、

- 人口が減少していく中、50年後には家の価値はほとんどなくなっている

- 返済期間が長いほど借入金利が重くのしかかり、ローン地獄に陥る

- 50年間囚われの身になってまで家を買いたくない

なんて意見がありました。

まあ、これらの指摘も完全に間違っているとまではいいませんが、50年で住宅ローンを組むことについて、私は少し違った視点を持っています。

今回は、長期の住宅ローンを組むメリット、デメリット、私がこの最長50年の住宅ローンも選択肢の一つとしては”あり”だと思う理由、そして長期住宅ローンを組む際の注意点についても解説していきたいと思います。

予め断っておくと、この記事での長期住宅ローンというのは記事タイトルの通り50年の住宅ローンを指すこととし、一般的な35年ローンについては長期とは定義しません。

長期住宅ローンを組むメリット

まずは最長50年といった長期住宅ローンローンのメリット、デメリットを、一般的な35年ローンを組む場合と比較する形で見ていきたいと思います。

まずはメリットから。

- 毎月の支払金額を小さく抑えることが出来る

- 繰り上げ返済をすることで、短期で返すこともできる

- 住宅ローン減税を最大限活用できる

- 団体信用生命保険の恩恵を長く受けることが出来る

順番に解説していきます。

毎月の支払金額を小さく抑えることが出来る

住宅ローンは金利が低ければ低いほど、また借入期間が長ければ長いほど毎月の支払金額が少なくなりますので、期間を50年間にすれば毎月の支払金額は小さくなります。

例えば、3,000万円の住宅ローンを金利1%で組む場合、35年返済であれば月々の支払額は¥84,685ですが、50年返済であれば月々の支払額は¥63,557まで下げることができます。

| 借入金額 | 金利 | 借入期間 | 月々返済額 | 総支払額 |

|---|---|---|---|---|

| 3,000万円 | 1.0% | 35年 | ¥84,685 | ¥35,567,998 |

| 3,000万円 | 1.0% | 50年 | ¥63,557 | ¥38,134,652 |

毎月の支払金額を下げることができれば、生活が破綻するリスクが低くなる他、家計のキャッシュフローが厚くなりますので、残ったお金を別で運用することもできます。

ただし後術しますが、当然元金の減る速度は遅くなりますので、計画性なく長期ローンを組んでしまうと、家計が債務超過に陥る可能性も高くなります。

繰り上げ返済をすることで、短期で返すこともできる

まず前提として、私は住宅ローンの繰り上げ返済に関しては慎重であるべきという考え方です。

何故そう思うかについては以下の記事で詳しく解説しています。

その上で言うと、住宅ローンをいったん長く借りることが出来れば、選択肢の一つとして繰り上げ返済もできる、ということです。(ただし繰り上げ返済の注意点として、繰上返済手数料がかかる場合があります。)

借りた時は50年で借りたけど、資金に余裕が出来たので繰り上げ返済をし、毎月の支払額を減らしたり(返済額軽減型)、借入期間を短くしたり(期間短縮型)といったことができるのです。

一方、例えば20年返済とかの短い期間で借りてしまうと、たとえ支払いが苦しくなったとしても、勝手に期間を延長することはできません。

どうしても延長したい場合は、銀行と交渉が必要となりますし、もちろん簡単にはOKしてくれません。

住宅ローンを50年で組むと、必ずしも50年間ローンを返し続ける必要があると思っている人もいるようですがそんなことはないということです。

住宅ローン減税を最大限活用できる

日本は住宅の販売意欲を促進するために、「住宅ローン減税」という制度を設けており、簡単に言うと、毎年末時点の住宅ローン残債の0.7%分をその年の所得税の額から差し引く制度です。

住宅の種類や新築か中古か、また減税対象の借入限度額や年収制限等、細かい条件はあるのですが、大まか言うと、2023年現在、新築住宅の場合は13年間、中古住宅の場合は10年間減税を受けることが出来ます。

この住宅ローン減税、ポイントは「毎年末時点の住宅ローン残債」の0.7%分ということ。

要は、住宅ローンの残債が多い方が減税効果が大きいのです。

当然、35年で組むよりも50年で組むほうが、毎年末時点の住宅ローン残債は大きくなりますから、長く組めるほど住宅ローン減税の効果が大きくなります。

団体信用生命保険の恩恵を長く受けることが出来る

住宅ローンにはもう一つ素晴らしい制度があり、それが「団体信用生命保険」です。

団体信用生命保険(団信)とは、住宅ローン返済中に契約者が死亡したり、重度の障害を負うなどした場合、残りの住宅ローンが免除される保険です。

銀行が団信加入を住宅ローン借入の条件としていることが大半のため、実質加入していないケースはほとんどありません。

逆にこのような利用価値の高い保険がついていて1%以下の金利で借りることが出来ることを思うと、住宅ローンは他のローンと比較すると破格の条件と言えます。

万が一は起こらないに越したことはありませんが、それでも100%起こらないとも限りません。

例えば夫が契約者で万が一事故で死亡した場合、その時に残っている住宅ローンの残債がゼロになります。

住宅ローン契約から10年後に夫が死亡した場合、35年返済よりも50年返済のほうが、それまでの支払額が少なく、残債は多いですから、団体信用生命保険の恩恵が大きくなります。

また、徐々に元金の返済が進んで恩恵は小さくなってはいくものの、最長50年間その恩恵を受け続けることができます。

長期住宅ローンを組むデメリット

次に長期住宅ローンを組むデメリットです。

- 総支払額が多くなる

- 金利が少し高くなる場合がある

- 収入が無くなった後も支払いが続く可能性がある

順番に解説していきます。

総支払額が多くなる

住宅ローンを長期で組めば組むほど、総支払額は大きくなります。

例えば、先ほどの3,000万円の住宅ローンを金利1%で組む例の場合、35年返済であれば総支払額は¥35,567,998ですが、50年返済であれば総支払額は¥38,134,652まで上がります。

| 借入金額 | 金利 | 返済期間 | 月々返済額 | 総支払額 |

|---|---|---|---|---|

| 3,000万円 | 1.0% | 35年 | ¥84,685 | ¥35,567,998 |

| 3,000万円 | 1.0% | 50年 | ¥63,557 | ¥38,134,652 |

35年返済と50年返済で金利が同じだと仮定しても、15年間長く組むことで、約250万円を銀行に多く支払わなければいけません。

金利が少し高くなる場合がある

支払い期間が長期になると、お金を貸す銀行側からしてもリスクが上がりますので、その分金利が高くなる場合があります。

住信SBIネット銀行の50年ローンの場合も、35年ローンに比べて金利が0.15%高くなるようです。

金利が高くなれば、総支払額はさらに上昇しますし、35年ローンと比較した毎月の支払い額の差額も少し縮まります。

先ほどの3,000万円を金利1%で借りた例で、50年返済の金利を1.15%に上げてみると、1%の場合と比較すると月々返済額、総支払額ともに下記のように増加します。

| 借入金額 | 金利 | 返済期間 | 月々返済額 | 総支払額 |

|---|---|---|---|---|

| 3,000万円 | 1.0% | 35年 | ¥84,685 | ¥35,567,998 |

| 3,000万円 | 1.0% | 50年 | ¥63,557 | ¥38,134,652 |

| 3,000万円 | 1.15% | 50年 | ¥65,768 | ¥39,461,026 |

同じ50年でも、金利が0.15%上がると、月々返済額は¥2,000ちょっと、総返済額は130万以上上がる計算になりました。

収入が無くなった後も支払いが続く可能性がある

最長50年のローンを組んだ場合、繰り上げ返済をしないと仮定すると、30歳でローンを借りても返済が終わるのは80歳です。

逆算すると65歳までにローンを返済するためには15歳で住宅ローンを組む必要があり、そんなこと不可能です。

よって、一般的に65歳で定年を迎えるサラリーマン家庭だと、給与収入がなくなって年金生活に入った後も住宅ローンの支払いが続くことになります。

65歳までにある程度の資産形成が出来ていなかった場合、これは生活リスクに直結することになります。

長期住宅ローンが”あり”だと思う理由

さて、ここまで長期の住宅ローンについてメリット、デメリットを解説してきました。

そして、これらのメリット、デメリットを考慮した上で私の意見を言うと、最長50年とかの長期住宅ローンは選択肢の一つとしては”あり”だと思います。

何故そう思うのか、理由は以下の通りです。

- 資産性の高い物件が選択肢に入るから

- 厚くなったキャッシュフローを別の投資に回せるから

順番に解説していきます。

資産性の高い物件が選択肢に入るから

2023年現在、東京都内のマンションをはじめ、全国主要都市の好立地物件の価格が軒並み上昇しています。

都内一等地の物件は庶民には中々手が出なくなってきましたね。

ではなぜ好立地の物件に人気が集中するのでしょうか。

もちろん、便利だから、住んでいてかっこいいから、とかの理由もありますが、富裕層がこれらの物件を買う最大の理由は、

資産性、リセールバリューが高いから

です。

少し前、よく8,000万円のタワマンなんかかうやつはバカ、住宅ローンは3000万ぐらいまでにしておくべき、みたいな感じでタワマン批判がありましたね。

でも結果は、10年前にタワマンを買っていた人はすでに数千万円の含み益、一方郊外の新築一戸建てを買った人は逆に住宅価格はほぼ下落。

住宅購入ははお金だけでは測れない側面もあり、新築一戸建てを批判している訳ではありませんが、資産形成という一点だけでみれば、場所の良い所に家を買った人とそうでない人では、保有する時価資産に大きな差が開いています。

記事の冒頭で50年の長期住宅ローンに対しての批判コメントを紹介しましたが、タワマン批判も含め、これらの批判をする人の多くは住宅ローンという「負債」部分だけに強く焦点が当たっています。

何度かこのブログでも発信していますが、住宅購入は不動産投資の一種で、家を買って自分自身に貸しているという考え方ができます。

住宅という資産、そして住宅ローンという負債、家計のバランスシートでこれらがどのように推移してくかを見ていく必要があります。

例えば都内の好立地で7,000万円の中古マンションがあったとして、

35年ローンであれば金利1%だったとすると月々の支払いは¥197,599、一方50年ローンだったとすると月々の支払いは¥148,301まで下がります。

もし50年ローンが存在しなかったとして、月々の支払いを同等まで下げたいならば、物件金額は5,000万円程度に抑える必要があります。35年ローン金利1%で5,000万円借りると、月々の支払いは¥141,142ですね。

| 借入金額 | 金利 | 返済期間 | 月々返済額 | 総支払額 |

|---|---|---|---|---|

| 7000万円 | 1.0% | 35年 | ¥197,599 | ¥82,991,995 |

| 7000万円 | 1.0% | 50年 | ¥148,301 | ¥88,980,855 |

| 5000万円 | 1.0% | 35年 | ¥141,142 | ¥59,279,996 |

月々の支払額が¥150,000程度が適正な家庭にとっては、もし50年ローンが存在しなければ、7,000万円の好立地マンションは諦めて物件価格を落とさざるを得ません。

同じ都内で価格が2,000万円下がれば、基本的には立地を落とすことになります。郊外、もしくは隣県になるでしょうか。

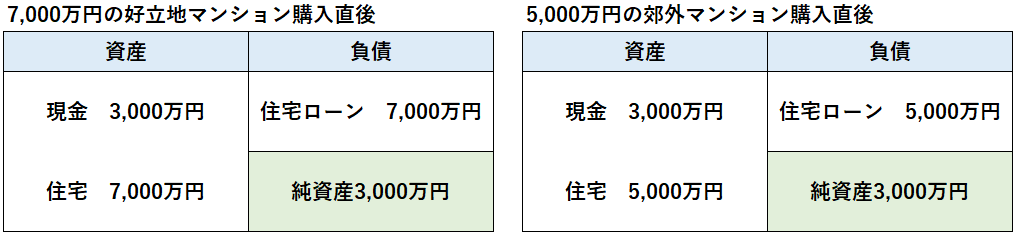

では、都内の好立地で7,000万円の中古マンションを50年返済で買った場合と、郊外で5,000万円のマンションを35年返済で買った場合で、10年後のバランスシートを比較します。

今回、マンション購入前は3,000万円の現金を保有しているとします。

それぞれ、マンションを買った直後は以下のようなバランスシートになります。今回は分かりやすいように諸経費等は省略しました。

どちらも住宅という「資産」と住宅ローンという「負債」ができましたが、資産から負債を引いた純資産は3,000万円で変わりありません。

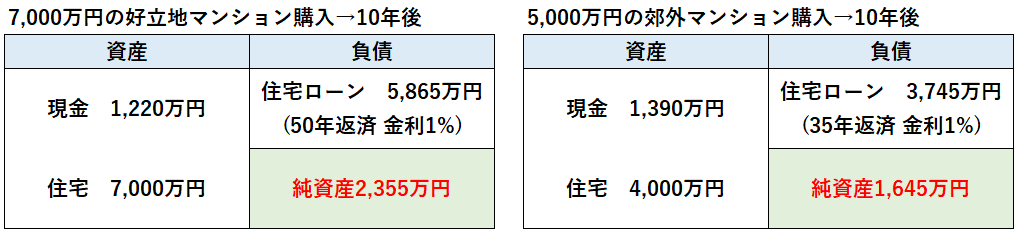

そして、都内好立地のマンションは10年後、価格が7,000万円を維持していましたが、郊外のマンションは4,000万円まで値下がりしました。

10年後のバランスシートは以下の通りです。

分かりやすいように、この10年間、別の収入や支出は無いものとします。

現金は住宅ローンの返済が進んで減少した一方、住宅ローンの残債もある程度減っています。

確かに住宅ローン残債は7,000万円のマンションを買った場合のほうが遥かに大きいですが、バランスシートで見ると、実は7,000万円のマンションを50年ローンを組んで買ったほうが純資産が多いです。

もちろん、今後必ずしも好立地のマンションの値段が上がって郊外のマンションの値段が下がるとの断言はできませんが、日本の人口が減少したり、外国人の流入が増えている中、私は今後もその傾向が続く可能性は高いと思っています。

必ずしも高くて好立地のマンションを買うべき、という訳ではありませんが、より多くの家庭にその選択肢が出来るという意味で50年ローンは”あり”ということです。

厚くなったキャッシュフローを別の投資に回せるから

先ほどの長期住宅ローンを組むメリットの項目で、毎月の支払金額を低く抑えることが出来ると説明しましたが、これは35年返済に比べて50年返済のほうが、毎月の家計のキャッシュフローが厚くなるということです。

よって厚くなったキャッシュフローを別の投資に回し、住宅ローン返済以上の利回りを得ることでより資産の最大化を狙うことが出来ます。

先ほどの3,000万円の住宅を金利1%、35年返済と50年返済で借りた例をもう一度。

| 借入金額 | 金利 | 返済期間 | 月々返済額 | 総支払額 | 35年後の残債 |

|---|---|---|---|---|---|

| 3,000万円 | 1.0% | 35年 | ¥84,685 | ¥35,567,998 | ¥0 |

| 3,000万円 | 1.0% | 50年 | ¥63,557 | ¥38,134,652 | ¥10,619,731 |

今回新たに、35年後の残債欄を追記しました。35年返済の場合は当然残債は¥0です。そして50年返済の場合は残債は¥10,619,731となります。

一方、35年返済と50年返済では、50年返済のほうが毎月の返済額が少なくなりますので、毎月差額分が手元に残ります。

具体的には、¥84,685から¥63,557を引いた分、毎月¥21,128が手元に残る計算です。

これを別の投資商品で運用したケースを考えます。

例えば、毎月¥21,128を35年間、下記の年率で複利運用した時の結果をまとめました。

| 毎月積立額 | 年率 | 35年後運用結果 |

|---|---|---|

| ¥21,128 | 1% | 1,062万 |

| ¥21,128 | 3% | 1,558万 |

| ¥21,128 | 5% | 2,352万 |

| ¥21,128 | 7% | 3,636万 |

| ¥21,128 | 10% | 7,238万 |

いかがでしょうか。

50年返済の場合、35年後の残債は¥10,619,731でしたね。

ということは、35年返済と50年返済の月々の返済額の差額を年利1%以上で運用できれば、35年後に残債を一括返済しても手元にお金が残ることになるため、結果50年返済のほうが得だった、ということになります。

年利1%以上での運用というのは、確実に出来るという保証はないものの、資産運用の世界では誰でも狙うことの出来る利回りです。

例えば、MSCI オール・カントリー・ワールド・インデックスという全世界株式インデックスがあるのですが、このファンドの過去30年間のリターンは年率約8.3%(円ベース)でした。

このファンドは先進国23ヵ国、新興国24ヵ国に幅広く投資をしており、各国市場の時価総額上位約85%をカバーしています。また時価総額比率で加重平均して指数化したものなので、米国など市場規模の大きい国には大きく投資をする一方、市場規模の小さい国への投資額が少ないです。

もちろんこれから同じファンドに投資をしたとして、未来も同じリターンが保証されているわけではありませんが、世界経済の今後の成長を考えると、同様のリターンは十分狙えるのではと思ってます。

少し割り引いて考えても、運用期間35年で年率1%以上のリターンは容易に狙えるレベルです。

このように、住宅ローンの月々の支払額を減らしてその分を別の運用に回し、住宅ローン金利以上の利回りを得る、という考え方もあるということです。

長期住宅ローンを組む場合の注意点

私は皆が皆、住宅ローンを出来るだけ長期で組めばよい、とまでは思っていませんし、万人に50年の住宅ローンを組んだほうが良い、とはとても言えません。

何故か。住宅ローンを長期で借りる際にはそれ相応の注意点があり、その注意点を守れなかった場合、長期の住宅ローンは資産形成においての大きなリスクになり得るからです。

私が考えている注意点は以下の通りです。

- 資産性の低い物件を買うと債務超過に陥る

- 厚くなったキャッシュフローを浪費に使ってはいけない

- 金利が大きく上昇した場合は繰り上げ返済も選択肢

順番に解説していきます。

資産性の低い物件を買うと債務超過に陥る

先ほど、長期住宅ローンであれば資産性の高い不動産が選択肢に入るといいました。

ただ裏を返せば、長期住宅ローンを組めば資産性が低くても高額な物件が買えてしまうということ。

これは非常に危険です。

例えば、郊外で自分の好きなようにデザインしたこだわりの庭付き一戸建てを建てる、とか、場所が悪いのに最新設備が充実した新築マンション、みたいなイメージです。

最長35年ならば年収が低かったり資産が無かったりして借入できない物件にもかかわらず、最長50年ならばなんとか毎月の支払が出来るので、まあ何とかなるか、みたいに買ってしまうんですね。

これをやってしまうと、後々家計のバランスシートが大きな債務超過に陥ります。

50年ローンだと住宅ローンの元金の減りが緩やかにもかかわらず、資産である住宅の価値が大きく下がってしまう可能性があるからです。

こうなると、万が一の転勤や離婚、その他生活環境の変化があっても家を売ることもできませんし、もう必死で働いて返すしか選択肢はない、そんな状況に陥ります。

長期住宅ローンを組んで高額かつ資産性の低い家を買う、これはいざという時に本当に”立ち行かなくなる”可能性があることは認識しましょう。

厚くなったキャッシュフローを浪費に使ってはいけない

先ほど、厚くなったキャッシュフローを別の投資に回せるから50年の住宅ローンは”あり”だ、という解説をしました。

35年返済と50年返済の差額を別の運用に回し、住宅ローン金利以上の利回りで運用できれば、結果的に50年で借りたほうが得、という話です。

ただ、この差額を家計がその分楽になったと勘違いして浪費に使ってしまうならば、絶対に長期住宅ローンを組んではいけません。

50年ローンは35年ローンに比べて、借金の返済を後ろ倒しにしているだけです。

借金の返済を後ろ倒しにして余った分を浪費してしまえば、35年返済と比較して、後々後ろ倒した借金分が自分に圧し掛かってくるのは想像できると思います。

金利が大きく上昇した場合は繰り上げ返済も選択肢

これは50年返済だけでなく、35年返済でも同じことが言えますが、変動金利の住宅ローンを借りる場合、金利が上昇すると月々の返済額が増えるだけでなく、元金の返済速度が遅くなる場合もあります。

そして、住宅ローン金利が上昇すればするほど、それ以上の利回りで資産運用する難易度も上がっていきます。

私は住宅ローンの繰り上げ返済にはあまり積極的ではありませんが、金利が大きく上昇することがあれば繰り上げ返済も選択肢に入ります。

特に長期ローンになればなるほど、住宅ローン金利には気を配りましょう。

そしていざという時に繰り上げ返済出来るだけの資金をある程度貯めておくことも重要ですね。

まとめ

住宅ローンの50年返済について、メリット、デメリット、そしてそれらを考慮した上で私が50年の住宅ローンは”あり”だと思う理由と、50年の住宅ローンを検討する際の注意点を解説してきました。

50年の住宅ローンを頭から否定する人は、いったんローンを組んでしまうと50年間ひたすら働いて返し続けなければいけない、長く組めば組むほど金利負担が重くのしかかる、など、言ってることは間違ってはいないものの、負債(借金)部分ばかりに焦点が当たっている印象です。

ただ、重要なのは家計のバランスシートで考えること。

解説してきたように、資産価値の高い家が選択肢に入ったり、厚くなったキャッシュを別の投資に回したりと、長期の住宅ローンもうまく活用すれば「資産形成」の道具になる可能性があるのです。

もちろん大きな注意点もあるため、万人が長く組めばよいとはとても思いませんが、この記事を読んで頂いた方はあくまで選択肢の一つとして、家を買う際に検討してみても良いと思います。

家を資産形成の一つとして考えるならば、最終的には、「どんな家を買うか」、が一番重要かつ本質です。

50年の住宅ローンは、その本質を抑えた上での一つの選択肢、そのような目線で、今後の取扱う金融機関が増えるかどうかなどを見守っていきたいですね。

コメント